ここ最近起こった事として下記2点を記載していきます。

この記事に書いてあること

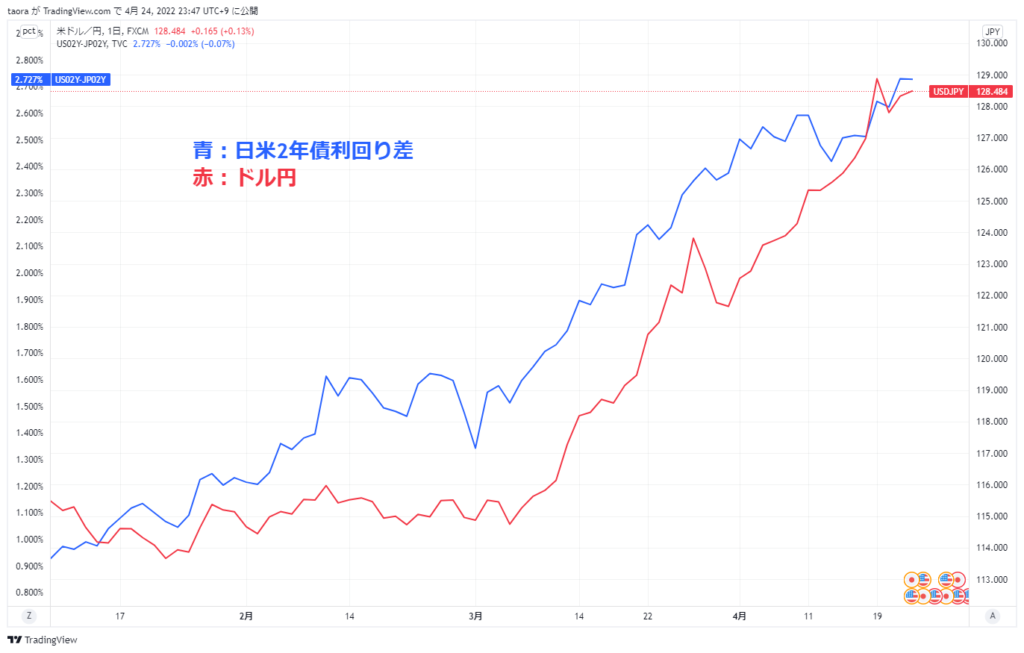

- 止まらない円安:ドル円129円を記録。日米金利差と実需により円安が進行。

- 為替介入:為替介入が実施される可能性は低い。

止まらない円安

ドル円相場は今週129円をつけ2002年以来の円安となりました。

これは前回も一部記載した通り

①アメリカと日本の金利差

②実需が絡んだ企業のドル確保加速

の2点が主な原因となります。

日米金利差

4月6日に公開された3月FOMCの議事要旨、21日のパウエル議長の発言からも5月に0.5%の利上げが確実視されています。

それに対して日本銀行は金融緩和の継続姿勢を崩しておらず、益々日米金利差は拡大していくと思われております。

また、日本は政策金利の引き上げに踏み切れないと考えられており、まだまだ日米金利差が拡大すると考えられています。

日本が政策金利を引き上げられない理由の1つに住宅金利が挙げられます。

日本の住宅ローンは7割が変動金利で組まれていると言われており、政策金利を引き上げる事で住宅ローンの金利もあがり、家計を住宅金利が圧迫する事になります。

そして家計が厳しくなった分、消費が少なくなりますから景気の腰折れにつながるのです。

日銀は上記のストーリを警戒し政策金利の引き上げにはまだまだ踏み切れないと市場は見ているのです。

新年度入りしさらに進行する実需による円安

日本企業も新年度入りし、各企業が昨年策定された新予算にて今年の活動を行っていく事となります。

輸入関連企業は昨年の為替レート(約115円)を参考に予算が組まれており、4月が始まった時点で既に10円近い為替差損を抱えている状態でした。

上記の金利差や日本の貿易赤字等から更に円安・ドル高が進む懸念があり、輸入関連企業は手元の日本円をアメリカドルに換金を前倒し為替差損を抑えようとしたと考えられます。

それに対して輸出関連企業は2016年の円高時に海外へ生産拠点を移したため、生産拠点への設備投資や工場の人件費は外貨で行われる事になります。

また、円安・ドル高が進む事が予想されているため、手持ちの外貨を日本円に換金せず持って置くことで今後さらに為替差益により利益幅の拡大を狙えます。

日本企業の間でも逆の動きがあったため4月に入ってからもドル高・円安は止まらなかったと思われます。

為替介入は実施されるのか

22年3月から約2か月でドル円は15円近い上昇を見せ、為替介入が行われるのではないかとの声も聞かれるようになりました。

私は今回為替介入の実施は以下の理由により厳しいと考えています。

①日本の政策金利上昇が為替介入には必要条件

②日米協調介入の可能性が低い

③円買い介入には弾数の限りがある。

日本の政策金利上昇が為替介入には必要条件

基本的に金利が低い国から金利が高い国に通貨は移動する事は大原則として知られています。

そのため、日本が為替介入を行うとしても政策金利を上げ、日米金利差を縮小させないと効果が薄くなるのです。

しかし、日米金利差で記載した通り日本は住宅ローンの7割が変動金利で組まれているため、住宅金利に影響を与える政策金利を上げる事が出来ないのです。

日米協調介入は可能性が低い

現在アメリカは昨年比で8%の物価上昇に悩まされており、バイデン政権の1番の課題となっています。

そんなアメリカに取ってドル高は輸入物価の価格を押し下げる都合が良い現象のため、為替介入を行う必要がないのです。

そのため為替介入が実施されるとしても日本による単独介入になると思われます。

円買い介入には弾数の限りがある。

前回の為替介入は2011年に行われたドル安・円高を止めるための円売り介入でした。

この時は日本による単独の介入で約1年間(最大1ヶ月で9兆円)実施されました。

しかし、今回はドル高・円安を抑える円買い介入となります。

円買い介入は日本が保有している外貨を売り、日本円を買う必要があるため外貨準備高の135兆円が上限となります。(実際は通貨危機や世界的な有事の際石油や食料を輸入する際に使用するためにある程度残す必要があります。)

日本は政策金利を上げる事が厳しい上、日米の協調介入が難しい状況で弾数(外貨準備高)に限りがある円買い介入を実施するのは厳しいと考えます。

今回はドル高・円安の加速と為替介入の可能性について記載していきました。

また、次回もよろしくお願いします。

コメント