今回はパウエルプットと国債版恐怖指数と呼ばれるMOVEについて記載していきます。

この記事に書いてあること

- パウエルプット:今回パウエルプットが発動するのかがFRBの立ち位置の材料となる

- MOVE指数:米国債の変動リスクを示す指数。落ち着く迄株価もボラタイトな動き?

パウエルプットがFRBの立ち位置を示すのか

パウエルプットとは

パウエルプットとは相場下落時にパウエルFRB議長自らの発言等を通じて市場支援に乗り出す事を言います。

プットオプションになぞらえた造語になります。

前回利上げ時のパウエルプット

前回は2018年の金融引き締め中にS&P500が直近高値から3か月で20.2%の下落を記録し、パウエル議長が利上げに関する発言のトーンを和らげ、市場に織り込ませる利上げ幅を少なくすることで株価の下落圧力を弱めました。

当時の政策金利は2.5%になっており、10月から再投資しない金額の上限を決め、徐々に上限を引き上げる慎重な方法のQTを開始していました。

直近のS&P500の値動き

22年1月4日に4,818.62の最高値をつけて以降、5月12日に3,858.87の安値をつけ、4か月で-19.92%の下落となっています。

弱気相場入りとされる-20%をギリギリ死守しているラインとなり、市場は-20%のラインを超えてくるかに注目をしています。

2018年時のパウエルプットも弱気相場入りとされる-20%を意識した発言と言われています。

今回パウエルプットは発動するのか

2018年の-20%の弱気相場入りを意識し発言されたパウエルプットが今回も同じラインで発動されるかどうかがFRBのスタンスを図る材料となりそうです。

40年振りの物価上昇を記録し、先日のCPIでも総合前年比予想8.1%に対し8.3%、コア前年比6%に対し6.2%と予想を上回る結果となっています。

こうした結果を踏まえ、市場ではFRBは株式の下落を無視してインフレ対応を最優先にするとの見方が強くなってきています。

そして、S&P500が直近高値から-20%の弱気相場入り3854.89を付けた時にパウエルプットが発動しなければ、FRBのインフレ優先のスタンスを裏付ける材料として捉えられ、更なる下落を記録する可能性があります。

しかし、パウエルプットが発動した場合はFRBが株式を気遣うスタンスとして捉えられ、大きくリバウンドする可能性もあります。

個人的には上記の反応が出た後のFRBと市場の動きを確認した後に参入しても遅くないと思っております。

債券版恐怖指数 MOVE

MOVE指数とは

株式の恐怖指数であるVIX指数をご存じの方は多いと思われます。

VIX指数の債券版であるMOVEという指数があるのはご存じでしょうか。

VIX指数と同じようにMOVE指数も上昇すると米国債のボラティリティが大きくなります。

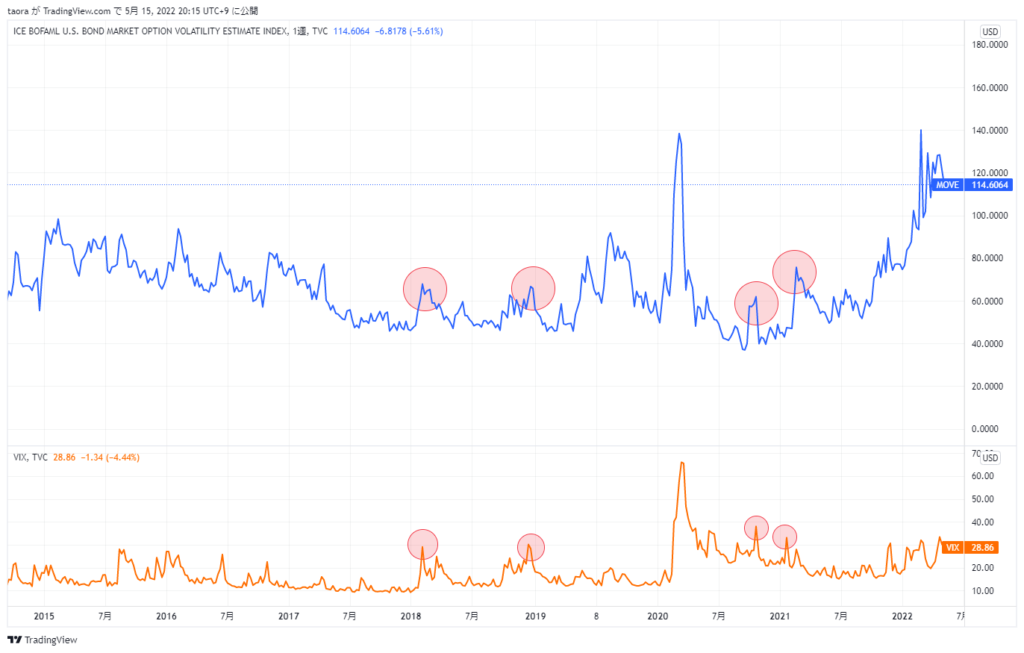

MOVE指数とVIX指数の相関性

実はこのMOVE指数はVIX指数との相関性が高いのです。

以下のチャートからも全ての場面ではないものの非常に相関性が高い事が見て取れます。

そして、現在FRBの利上げによりMOVE指数がコロナショック以来の水準で高止まりをしています。

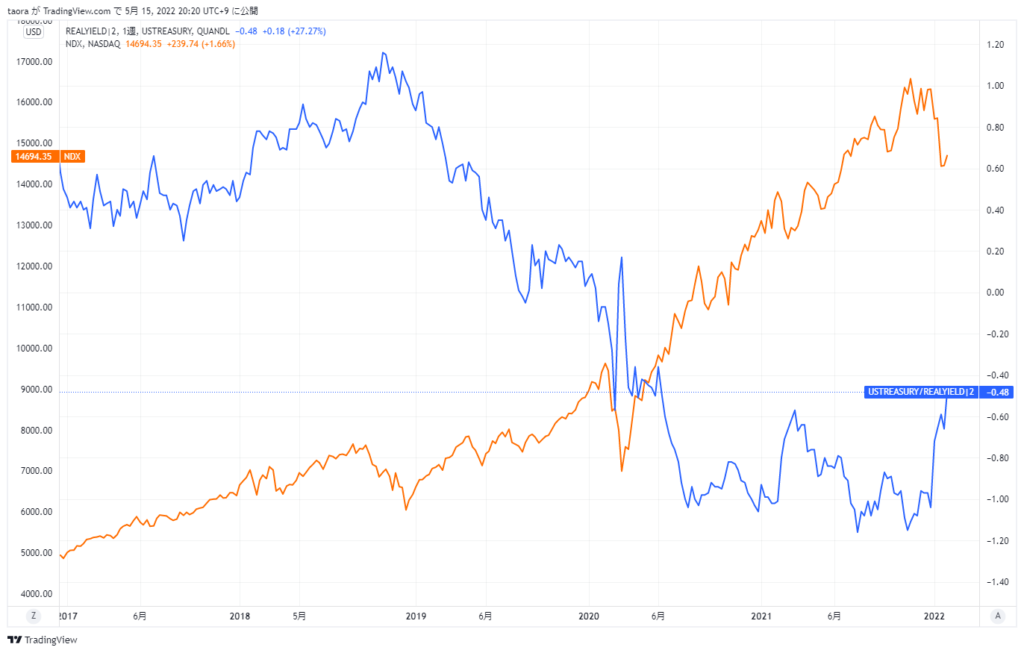

高PERの銘柄が多いNASDAQ主導の調整

基本的には以下チャートにように実質金利が上昇すれば高PER銘柄が多いNASDAQは下落し、実質金利が下落すればNASDAQは上昇する逆相関の関係にあります。

そして、上記でみたようにMOVE指数はコロナショック以来の高水準を維持しています。

また、現在はFRBによる利上げが続く事が濃厚なため、上昇方向でのボラティリティがある事になります。

そのため、MOVE指数の落ち着きがNASDAQ指数上昇の重要な鍵になると思います。

今回はパウエルプットとMOVE指数について記載しました。

また、次回もよろしくお願いします。

コメント