今回は9月13日に発表されましたCPIと9月20日~21日に開催されるFOMCについて記載していきます。

この記事に書いてあること

- コアCPIの伸び率堅調→根強いインフレが予想される

- 9月FOMCはドットチャートが大切→来年の政策金利がどうなるかの手がかりとなる。

8月CPI

まずは、9月13日に発表されました消費者物価指数(CPI)について見ていきましょう。

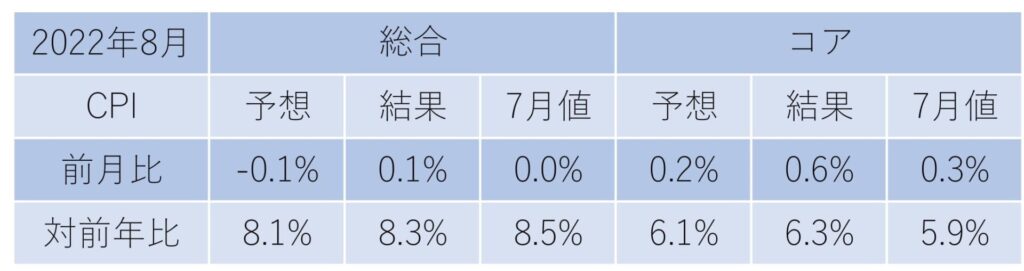

8月のCPIは対前年比総合+8.3%と予想の8.1%を超えました。7月の8.5%からは伸びが鈍化した形となります。

価格変動が大きい食料品とエネルギーを除いたコアCPIは6.3%とこちらも予想の6.1%を超えました。

しかし、7月の5.9%からは伸び率が上昇しています。

前月比も総合0.1%に対してコアは0.6%と伸びが大きい事がわかります。

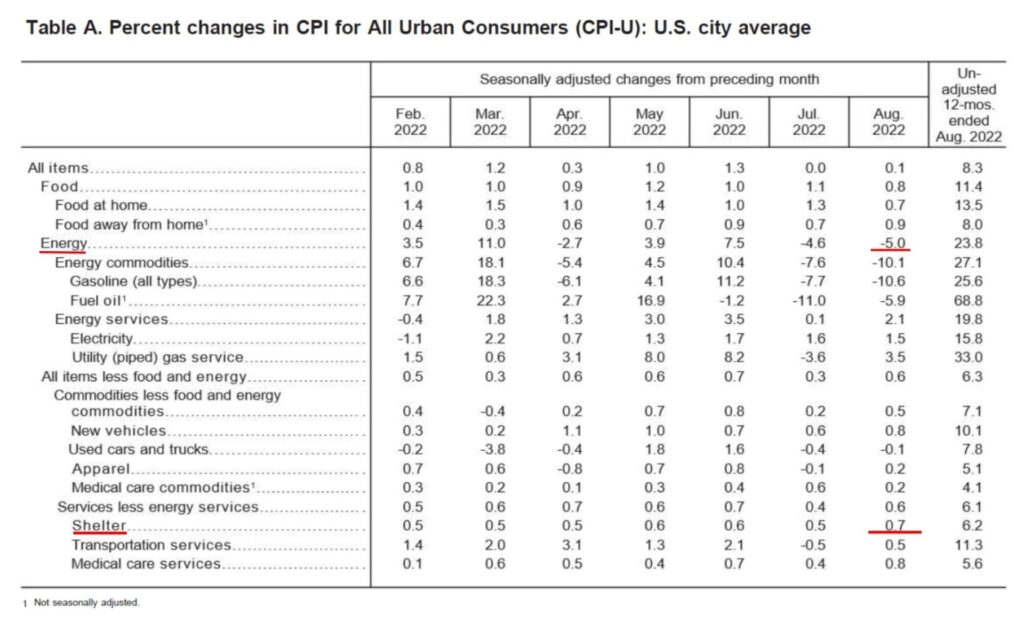

下記細目を確認してみると原油価格の下落によりガソリン価格が落ち着いてきており、総合の数値の下げ圧力となっています。

一方コア指数は前年比で伸び率が大きく変化している指数がありません。

また、支出の約30%を占めると言われている住居費は0.7%と堅調に推移しています。

上記でも記載しましたが、コアCPIとは総合CPIから価格変動が激しい食料品とエネルギーを除いた値となります。

つまり、毎月の変動にブレが生じづらい(上がり辛い・下がり辛い)指数と言えます。

そのため、このインフレが根強く長期化する恐れがあるのです。

また、FRBも総合よりコアを重視するため政策金利への影響が大きいと言えます。

市場の動き

では、上記CPIの結果を受け市場はどう動いたのかを振り返ります。

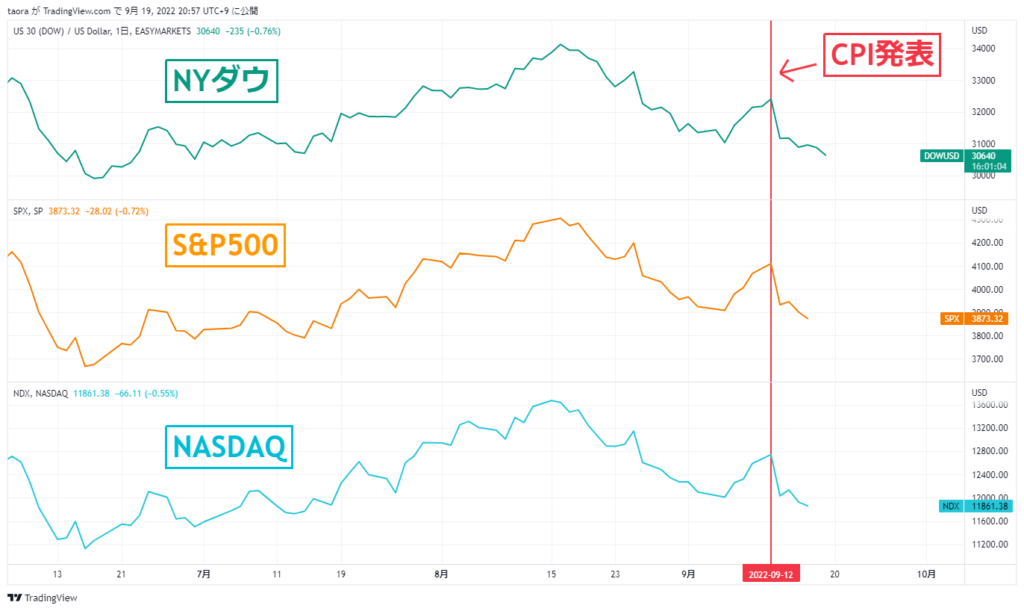

株価

発表があった9月13日の株価指数はダウが-3.9%、S&P500が-4.3%、NASDAQは-5.2%と大幅に下落しました。

金利の上昇を受けグロース株等の高PERが多いNASDAQが売られる展開となりました。

そして、週末に向け下値を探る展開となっています。

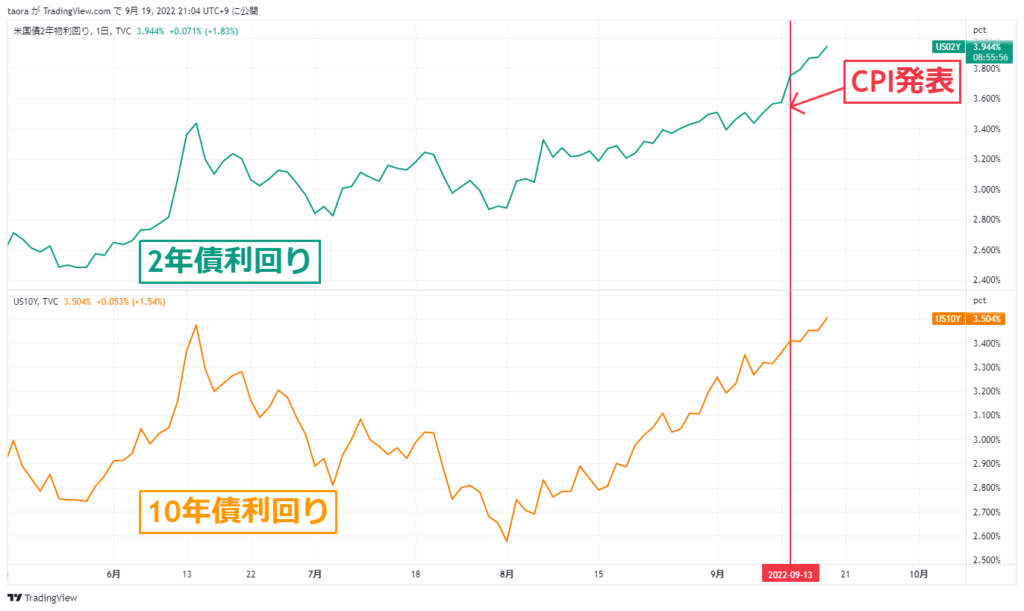

債券(金利)

アメリカ国債はCPI発表後2年債利回りは3.74%迄上昇、10年債利回りは3.42%迄上昇しました。

そして10年債は9月16日に付けた3.49%を試す展開となっています。

ドル円

ドル円は発表後1ドル144.96円迄円安が進行しました。

その後は落ち着き現在は143円代を推移しています。

アメリカの金利上昇により日米金利差が拡大し、ドル高・円安方向に振れたと思われます。

株、債券(金利)、ドル円ともCPIの結果を受けFRBが利上げを行うと予想し、金利が上昇、株価が下落、ドル円はドル高・円安方向へと動きました。

FRBの金融政策

では、上記CPIを受けFRBの金融政策はどうなっていくと考えられているでしょうか。

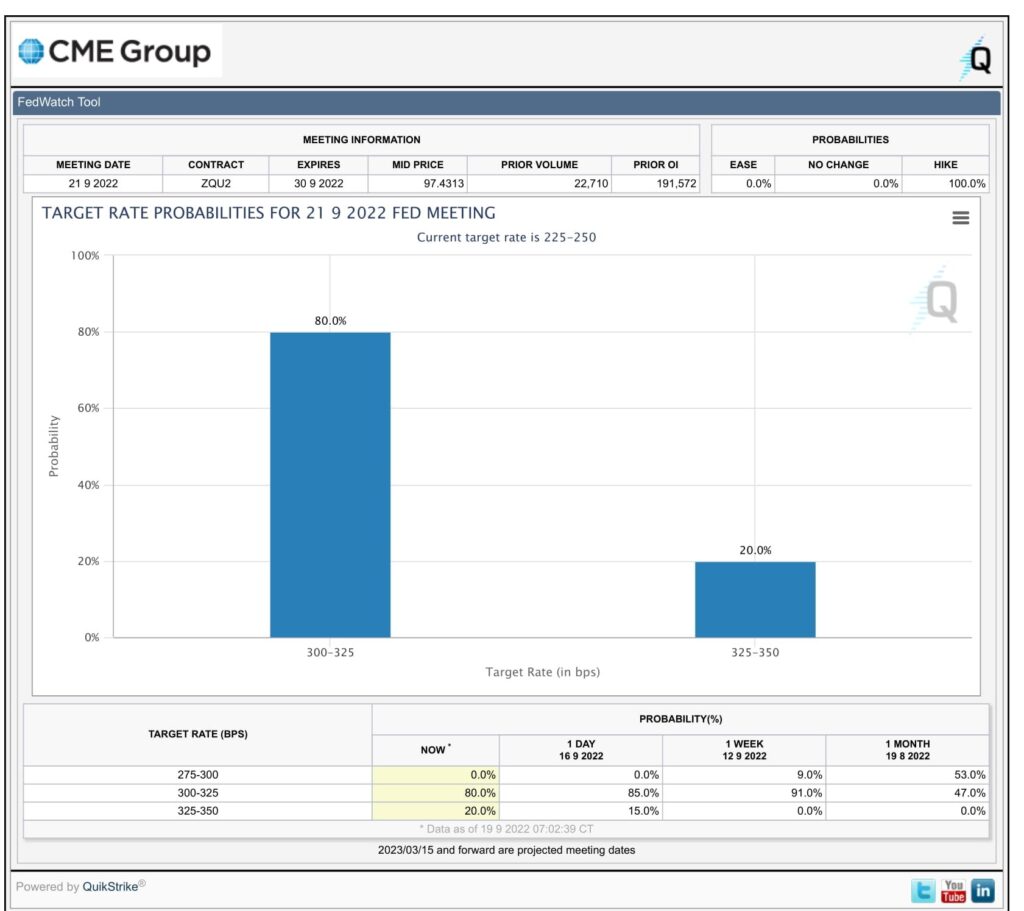

市場が予想するFRBの政策金利は0.75%の利上げが約80%、残り20%は1.0%の利上げを予想しています。

CPI発表前は0.5%の利上げ予想があり、1%の利上げ予想は有りませんでした。

そして、FRBが9月のFOMCで0.75%の利上げを行えば3.0~3.25%の政策金利となります。

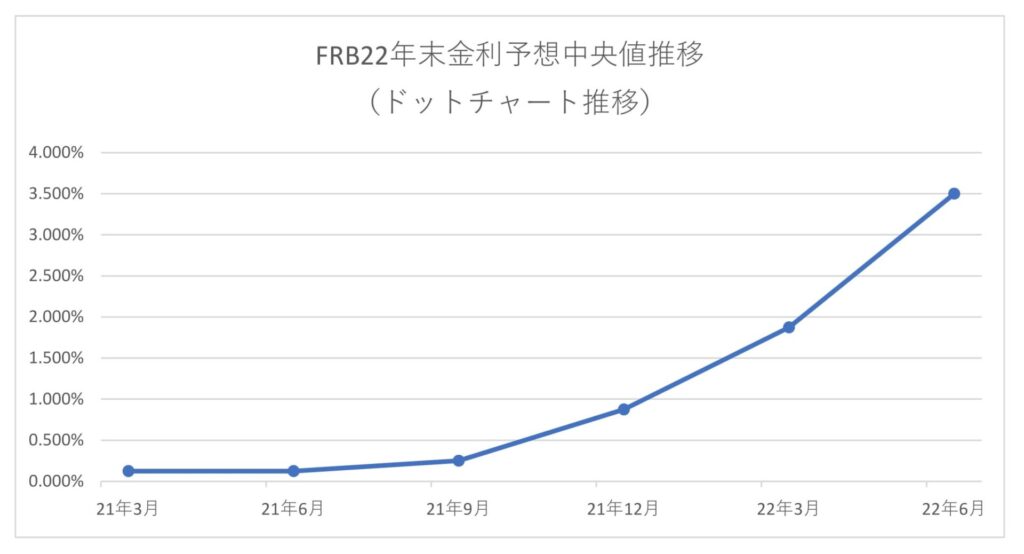

これは、6月FOMCにて発表されたFRB高官の年末金利予想中央値の3.5%にあと0.25%に迫る数値となります。

そして9月FOMCではFRB高官の最新の年末金利予想を示すドットチャートが発表されます。

22年3月に発表された22年末の政策金利予想中央値は1.875%、6月は3.5%と推移してきました。

そして今年のFOMCも11月、12月と残り2回となりました。今回発表される政策金利予想の値で11月、12月FOMCの利上げ幅が予想できます。

また、23年は政策金利が基本据え置きの予想がされており、それが正しいのかの確認も行えます。

そのため、来年1年間の政策金利にも大きな影響を与えるため、非常に大切な指標と言えます。

今回は8月CPIの内容と9月FOMCについて記載しました。

また次回もよろしくお願いします。

コメント