今回は11月1日、2日で行われたFOMCについて記載していきます。

この記事に書いてあること

- 利上げペースは鈍化予想も最終政策金利(ターミナルレート)は引き上げ予想

- インフレ退治を景気後退より優先させる姿勢は変わらず

11月FOMC

11月FOMCの結果

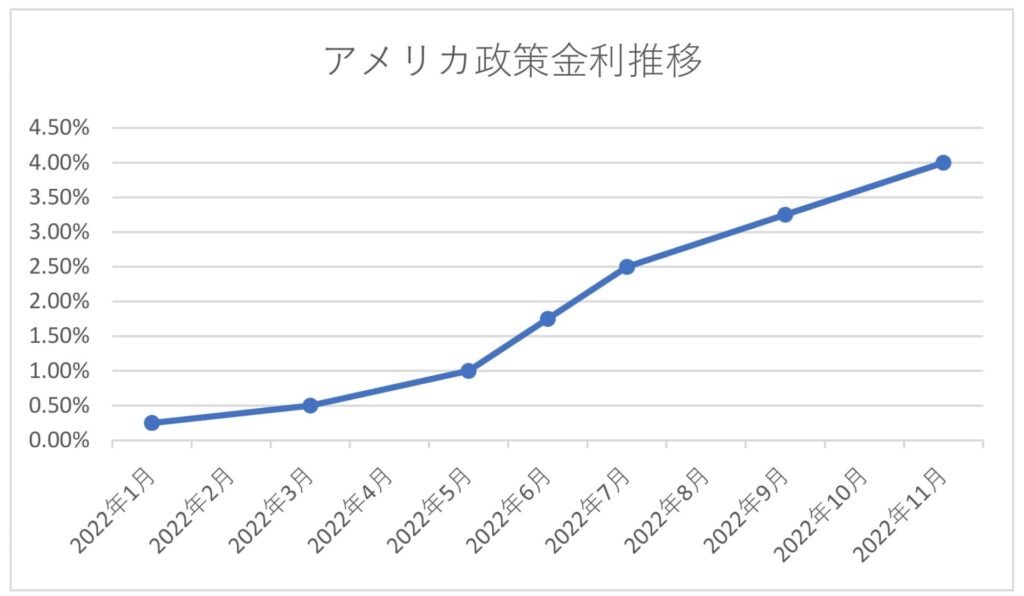

11月FOMCでは政策金利は0.75%の利上げを行い、政策金利は3.75%~4.00%となりました。

これで3会合連続での0.75%利上げとなり、年初には0.00%~0.25%だった政策金利も3.75%~4.00%迄上昇しました。

予想通りの声明文と予想外にタカ派の会見内容

FOMCで発表された声明内容はこれ迄の急速に進めてきた利上げ効果を見極める必要があり、利上げベースを鈍化させる事を匂わせる内容となっておりました。

これを受けて一時は株価が上昇しました。

しかし、会見が始まると利上げペースは鈍化させるが、最終の政策金利(ターミナルレート)は従来予想よりも高くなるとの見方を示したのです。

下記グラフは21年3月~22年9月FOMCで発表された、FRBメンバーが予想する23年末の政策金利中央値(ドットチャート)の推移となります。

22年9月で発表された予想値は4.625%で、市場はターミナルレートを4.75%~5.00%だろうと織り込んでいました。

しかし、今回のFOMC会見の中でこの政策金利予想を上回るとの見方を示したため、会見が始まると株価は急落する形となりました。(ちなみに、24年末政策金利は3.75%迄利下げ予想となっています。)

これ迄と変わらない部分

会見の中ではこれ迄と変わらない政策方針を占めている部分もありました。

- 景気後退よりインフレ退治を優先

- 政策の判断は経済指標を注視しながら行う。

景気後退よりインフレ退治を優先

インフレ退治を怠ると景気後退より被害が大きくなり、鎮静化させるのにより大きな痛みを伴うとして、これ迄もインフレ退治を優先させる姿勢を見せていました。今回も同様の姿勢を見せています。

また、会見の中で急激な引締めによる景気のオーバーキルについてどう考えるかという記者からの質問に対して、”引き締めが過剰となってもそれに対応する方法がある”と返答しました。

これは、景気を壊しても金融緩和を行う事で直す事ができるといった踏み込んだ発言だったと思います。

政策の判断は経済指標を注視しながら行う

FRBは雇用の最大化と物価の安定の2つを使命として動いています。

そのため、雇用の状況を示す「雇用統計」と物価推移を示す「CPI(消費者物価指数)」が今後も重要な指標となり、この2つの指標次第で株価が大きく乱高下する地合いが続くと思われます。

今回は11月FOMCについて記載しました。

また、次回もよろしくお願いします。

コメント