今回は発表された10月CPIとFRB金融政策シナリオについて記載していきます。

この記事に書いてあること

- 10月CPIは予想を下回る結果、細目でもエネルギーと住居費のみが9月より上昇

- 中間選挙が終わり政治的にはインフレから景気動向に注目が移る

- ミシガン大学消費者信頼感指数のインフレ期待は前月から上昇

10月CPI

CPI結果

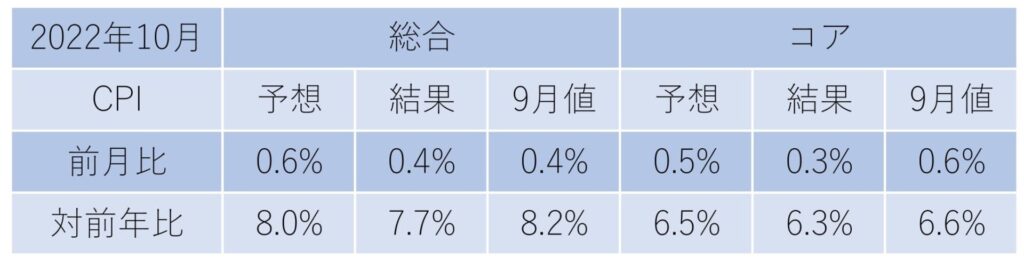

11月10日に発表されたCPIは総合前月比:+0.4%,前年比:+7.7%、コア前月比+0.3%,前年比+6.3%とすべての項目で予想を下回る結果となりました。

予想を下回る結果となったCPIを受け株価はダウ:+3.7%,S&P500:+5.54%,ナスダック:+7.35%と大幅上昇。金利上昇に嫌気されていたナスダックが特に大きく上昇しました。

特に上がりにくく下がりにくいコア指数が予想と9月の値を下回った事が好感されました。

CPI細目

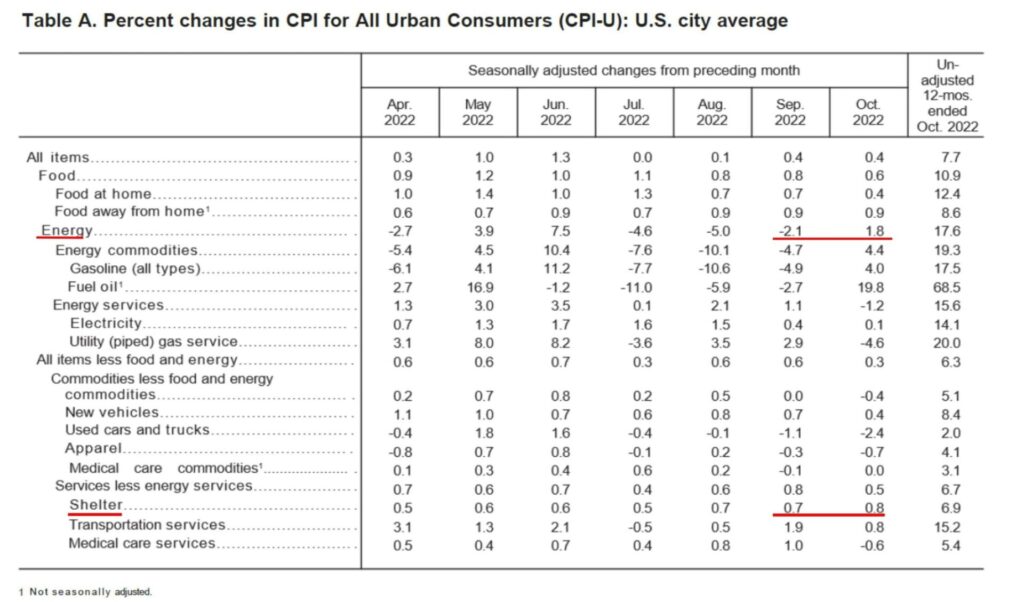

CPIの細目も見ていきましょう。

細目で前月を上回る上昇を見せたのはエネルギーと住居費のみとなり、これ以外の項目は9月の伸び率と同等、もしくは下回る結果となりました。

エネルギーは変動が激しいため、上昇後も景気後退による需要低減要素、冬季に向かって暖房需要に伴う需要増加要素等によって価格が大きく変動することが考えられます。

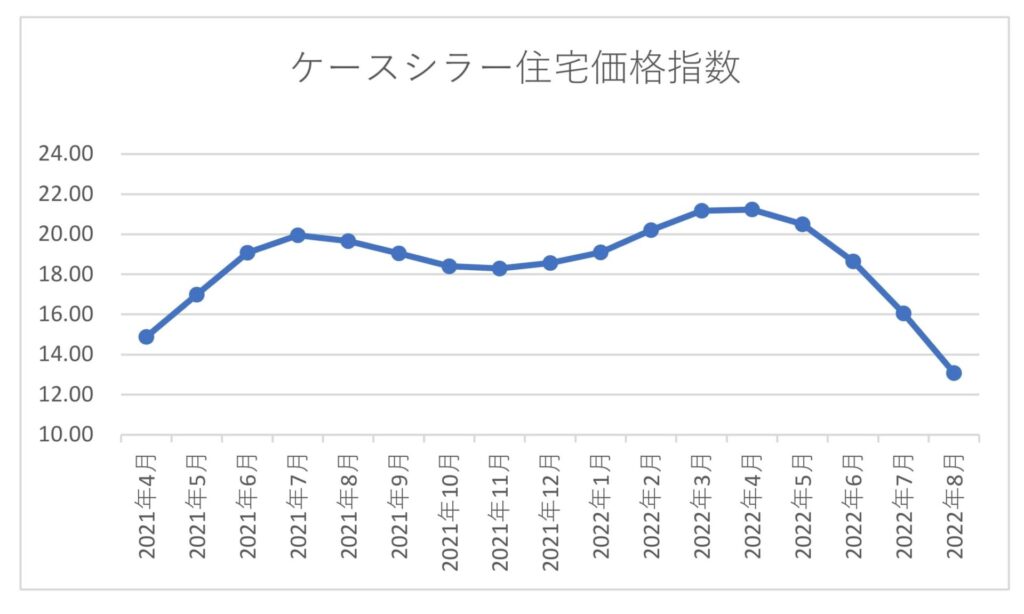

住居費は住宅価格指数が22年4月以降下落基調が続いているため、今後のCPIへ反映され下落が期待できます。

住居費はCPIの3割を占める項目となるため、下落してくればCPI全体に与える影響も大きくなります。

FRBの金融政策シナリオ

ハト派シナリオ

中間選挙

11月8日に実施された中間選挙は当初共和党有利の予想を覆し民主党が善戦しています。

上院は民主党50議席、共和党49議席、残り1議席となっており、ジョージア州の決戦投票を待たずに上院過半数が決定しました。

下院は民主党203議席、共和党211議席、残り21議席と共和党有利となっており、僅差で共和党が過半数を獲得すると予想されています。

当初は上院・下院とも共和党が過半数を獲得し、大統領と議会のねじれが予想されていたのですが、議会のねじれとなる予想です。

これにより2年後の大統領選挙へと政治的視点がシフトしていきます。

中間選挙で争点の1つとなったインフレから大統領選挙は時期的に景気動向へとシフトしていくことが予想されます。

そのため過度な金融引締めに対して政治は敏感になると思われます。

物価上昇の落ち着きと雇用の悪化

先ほど触れたCPIについては、予想よりインフレが落ち着いてきていることが読み取れます。

また、上昇した項目の内住居費は今後先行指数の住宅価格指数の低下傾向を受け下がることが予想されています。

そのため、FRBの使命の一つである物価の安定は希望が見えてきています。

そして、FRBのもう一つの使命である雇用の最大化については11月4日に発表された雇用統計から弱くなってきている兆候が読み取れます。

11月の雇用統計は失業率が10月に比べて+0.2%と悪化しました。

労働参加率は前月より-0.1%と減少しており、JLT求人件数は3月の1,185万件から減少傾向が続いており、9月は1,071万件と1割減少しています。

労働参加率・求人件数の減少は失業率を下げる要素となる中、失業率は上昇しているのです。

また、ツイッター社は約3,700人、メタは11,000人のレイオフを発表しており、ハイテク企業を中心に雇用が悪化すると予想されています。

上記の2つの理由からFRBは金融引締めを緩めると考えられています。

タカ派シナリオ

インフレ率はまだまだ強い

10月のCPIは予想より低い数値となりました。

しかし、FRBが目標とする2%の3倍の数値となっておりまだまだ強い数値となっています。

そのため、利上げペースは落としてもターミナルレートは高くなるのではないかと考えられます。

また、1回の経済指標で政策方針を転換する事はリスクが高く、中途半端に金融引締めを行うとインフレが抑えきれずに深刻な景気悪化を招く恐れがあるため、確信を持てるまでに今後複数回の経済指標を確認するのではないかと考えられています。

そして11月12日に発表されたミシガン大学消費者信頼感指数のインフレ期待は1年先は前月の5.0%から5.1%へ上昇、5年先は前月の2.9%から3.0%へ上昇しています。

こうした経済指標はまだまだ強いと考え金融引締めが続くと考えられています。

今回は10月のCPIと今後のFRB金融政策のハト派とタカ派のシナリオについて記載しました。

また、次回もよろしくお願いします。

コメント