今回はリセッション入り判断の難しさとリセッションを回避したとしても株価にはマイナス材料となる可能性について記載していきます。

この記事に書いてあること

- リセッションにはインフレのように明確な根拠がない

そのため、判断に個人の主観が大きく左右される(恣意的になる) - 10年債利回りが2年債、政策金利より低い状態が続いている。

→短期金利には反映されにくい将来のリセッションを織り込んでいる影響

リセッションが来なければ10年債金利が上昇し株価が下落する可能性がある

リセッション判断の難しさ

注目点となる利下げ

2022年はFRBによる急激な利上げが行われました。

市場はこの利上げにより2023年後半には米国経済はリセッション(景気後退)に突入すると予想しております。

そして、リセッション(景気後退)に突入するとFRBは経済を支えるため利下げに転じるため、2022年10月からの株価上昇や金利下落は2023年後半のリセッションに伴うFRBの利下げ要素を織り込みにいく動きとされています。

リセッション(景気後退)の判断

では、リセッションの判断はどのようにするのでしょうか。

最も確実と言われるのが全米経済研究所(NBER)によるリセッション判定です。

しかし、この判定はリセッション入り後6ヶ月~18ヶ月後に発表されるため、金融市場には影響がありません。

全米経済研究所のリセッション判定以外では

- アメリカ国債の短期金利利回りと長期金利利回りの逆転現象(逆イールド)

- ISM(非)製造業指数の50割れ

- GDPの2四半期連続のマイナス成長(テクニカルリセッション)

等が挙げられますが、当たることもありますが確実ではないです。

このようにリセッション突入を判断するには様々な要素を調査・検証する必要があります。

なお、昨年から始まったインフレのように2%の物価上昇等の明確な数値による判断基準がないことも挙げられます。

FRBの景気後退判断は個人主観が大きく影響する

FRBの使命は「物価の安定」と「雇用の最大化」の2つあります。

物価の安定は年率2%程度の物価上昇を目標としており、昨年から始まった金融引締めは景気を冷やし、需要を抑える事で9.1%迄上昇したCPIを2%に下げる事を目的としています。

一方の雇用の最大化については失業率が○○%を下回らないようにする等の具体的な数値がありません。

通常、景気と雇用(失業率)はある程度の相関関係があり、景気が良いと失業率は低くなり、逆に景気が悪いと失業率があがります。

そのため景気が悪くなり失業率が上昇すると、FRBは雇用の最大化を目指して金融緩和を行い景気を良くし、雇用を増やそうとするのです。

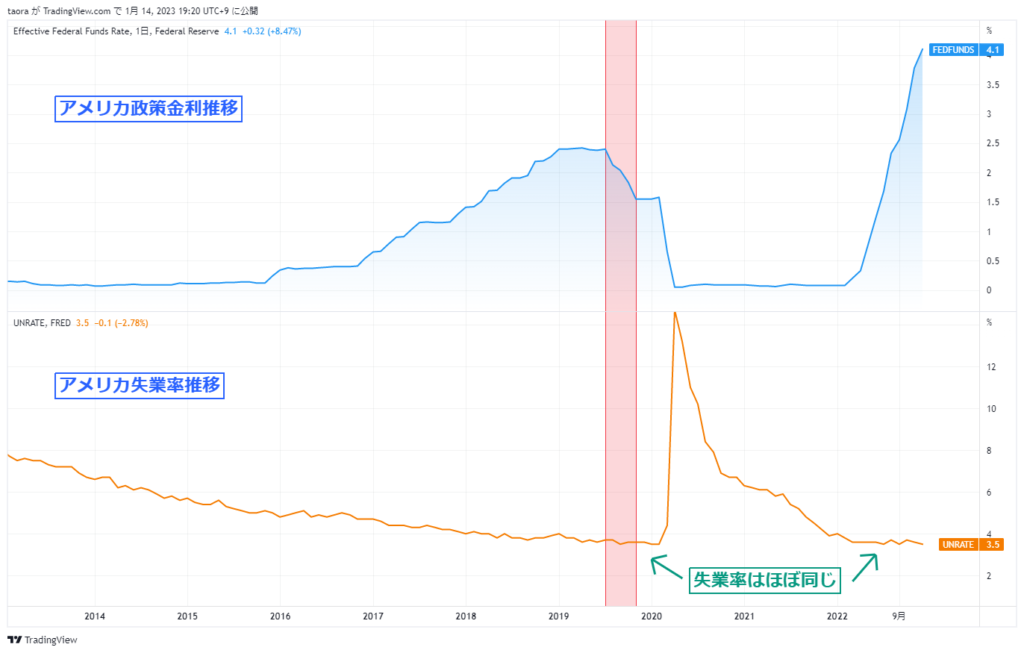

実際に2019年7月~10月の間に利下げが実施されました。

この間の失業率は3.5%~3.7%を記録しており、これはここ数ヶ月の失業率と同じ水準となります。

同じ失業率でも2019年は利下げが行われ、現在は利上げが行われているのです。

このように雇用の最大化には明確な基準や数値がないため、FRBによる主観がインフレ率等よりも大きく金融政策への影響を及ぼす事になります。

リセッションが来ないと株価は下落する?

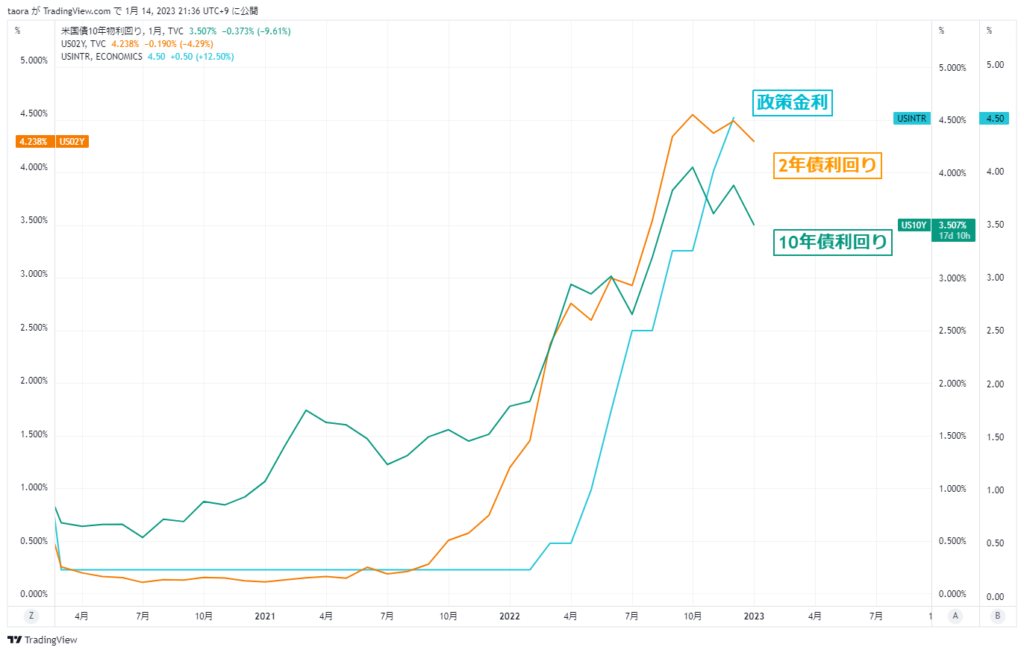

昨年のFRBによる利上げもあり、短期金利と言われる2年債利回り、長期金利と言われる10年債利回りも政策金利につれて急上昇しました。

しかし、2年債利回りが10年債利回りを上回る逆イールドが22年7月以降続いています。

利上げの終着点であるターミナルレートが見えてきた今も修正される気配がありません。

これは10年債が短期金利や政策金利に含まれていない未来のリセッションを懸念している事が原因と思われます。

米国のリセッションが回避された場合は10年債の利回りは2年債等の短期債より高くなることが予想されますから10年債利回りは急上昇する事となります。

そして、金利と株価は基本的には逆相関の動きをするため金利が上昇すれば株価は下落する事となります。

今回はリセッション入り判断の難しさとリセッションを回避したとしても株価にはマイナス材料となる可能性について記載してきました。

また、次回もよろしくお願いします。

コメント