今回は今週1週間を通して2転3転し、金融政策の先行き不透明感が増した事について記載していきたいと思います。

この記事に書いてあること

- パウエル議長の議会証言はタカ派内容。2月FOMCから1ヶ月でスタンスが変化する結果に

金融政策スタンスの頻繁な変化はリスク資産に取ってはマイナス要素 - 雇用統計は失業率と平均時給が予想を下回る結果となり市場はハト派に受け取る

- SVBが破綻。昨年の急激な利上げが要因の一つ。インフレと景気のみを考慮し利上げを行う事が厳しくなる。ハト派方向の展開に

今週の株式・債券市場振り返り

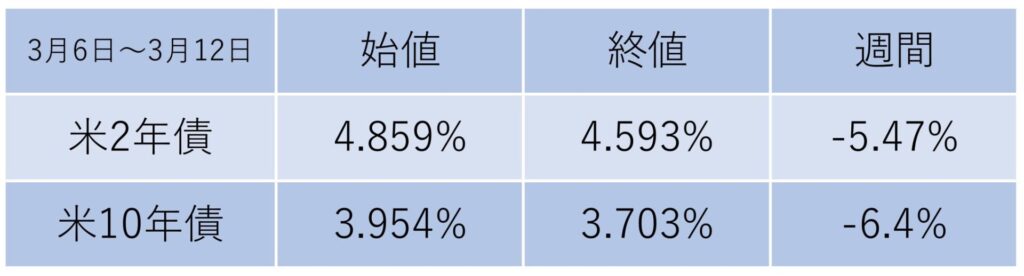

3月6日~3月12日の債券市場(2年債、10年債)

週全体の動きは2年債利回りが-4.71%、10年債利回りが-5.63%と大きな動きとなりました。

週前半はパウエル議長の議会証言内容がタカ派だったことを受け、2年債・10年債共売られ 利回りは上昇しました。

しかし、週後半に入り失業保険申請件数が予想を上回る20万件となり、雇用統計も失業率と平均時給が予想より悪くハト派的な内容となり、債券買いが進み利回りは下落。

その後シリコンバレー銀行の破綻報道を受け、債券利回りが急落(債券価格が急騰)しました。

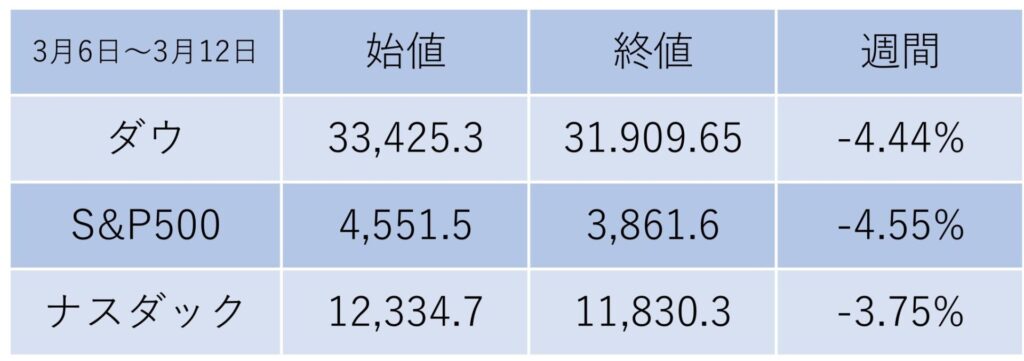

3月6日~3月12日の株式市場(主要3指数の動き)

週全体を通してのアメリカ主要3指数の動きはダウが-4.44%,S&P500は-4.55%,ナスダックは-3.75%となり、3指数とも4%前後の下落となりました。

3指数とも週全体を通して下落基調となりました。

週前半はパウエル議長の議会証言がタカ派内容だったため、金利上昇に伴う株価が下落。

週後半はSVBの破綻を受けリスク回避の売りが発生しました。

政策スタンス変化が激しいFRB

パウエル議長の議会証言

3月7日・3月8日に米議会の上院及び下院でパウエル議長の議会証言が行われました。

議会証言とは、半年に一度、経済情勢や金融政策について米上下両院の議会で行う証言の事です。

FRBの経済見通しや今後の政策方針について議論されるため、注目されているイベントとなります。

議会証言での発言内容

2月に発表された雇用統計やCPI,PCEがタカ派的な内容だったため、タカ派的な発言が予想されていましたが、実際は下記の通り予想より強いタカ派的な内容が発言され市場に動揺が走りました。

- 今後の経済データ次第では利上げペースを加速する可能性がある。

- 最新の経済データは予想を上回る強さ、最終的な政策金利水準が従来の予想より高くなる可能性がある。

- インフレ率2%への道のりは長く、政策金利の持続的な引き上げが適切

- 過去の経緯から時期早尚な政策緩和は警戒される

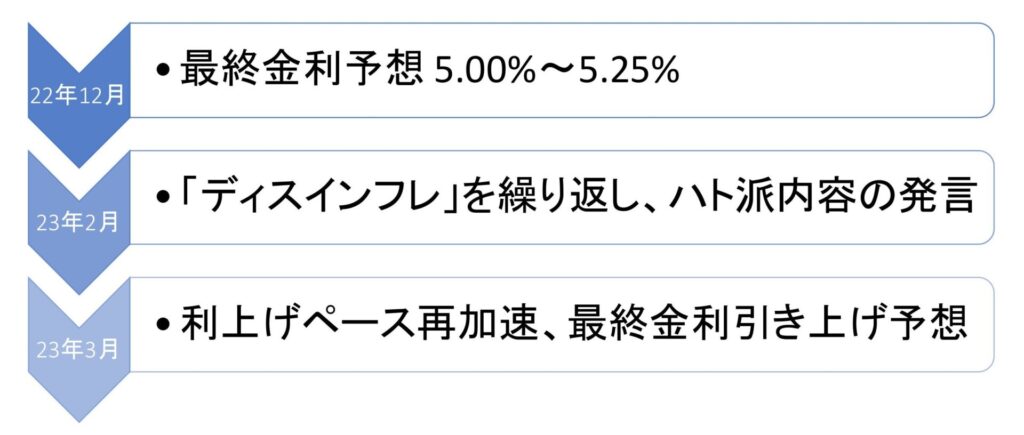

政策スタンスが2転3転するFRB

2月FOMCでは「ディスインフレ」というワードを多用し、緩和的な発言を行っていました。

そこから約1ヶ月後の議会証言ではタカ派的発言を行い、金融政策のスタンスが変化する結果となりました。

また、次回FOMCでの政策金利予想が変化する事も示唆しており、僅か3か月でFRB全体の政策変更となっています。

このように中央銀行の金融政策スタンスが2転3転することは金融市場にはリスクでしかなく、リスク資産への資金流入が減少する一因となってしまいます。

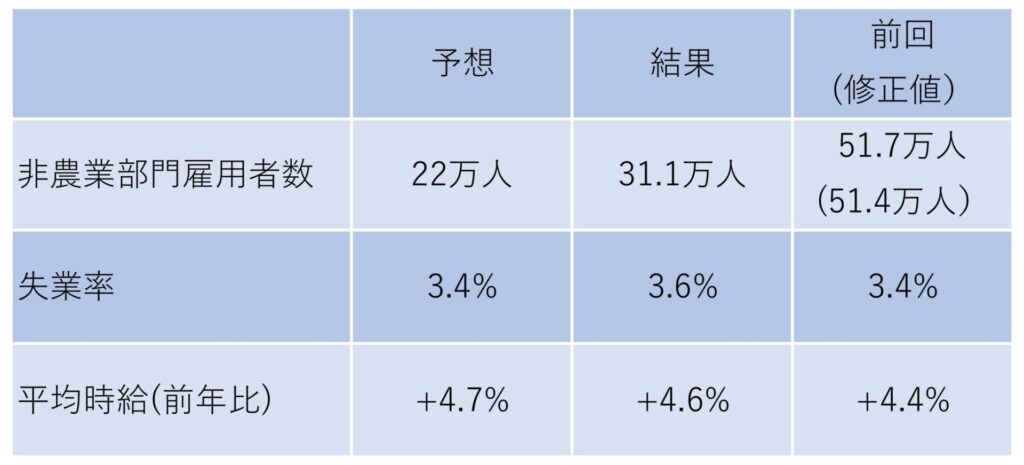

ハト派に受け止められた雇用統計

3月10日に2月分の雇用統計が発表されました。

結果は非農業部門雇用者数(以後NFP)が予想の22万人に対して結果31.1万人と前月の51.4万人(修正値)から下がったものの、予想を上回る結果となりました。

また、注目されていた1月NFPの修正値は-0.3万人の51.4万人と大きな修正はありませんでした。

一方失業率は予想3.4%に対して結果は3.6%と前回値と同じ結果に、平均時給は予想4.7%に対して結果4.6%と前月の4.4%を上回ったものの予想を下回る結果となりました。

雇用統計結果はハト派

雇用統計はNFPが予想を上回ったものの、失業率と平均時給は予想を下回りました

サービス価格に寄与する平均時給は低下した事からインフレ懸念は後退、失業率の悪化から雇用市場が弱くなっていると判断し、S&P500先物は雇用統計発表時に0.46%の上昇となりました。

シリコンバレー銀行の破綻は利上げの副作用

3月10日にアメリカのシリコンバレー銀行(以後SVB)の破綻が発表され金融市場に動揺が走りました。

シリコンバレー銀行の概要

SVBはアメリカのスタートアップ企業に出資するベンチャーキャビタル向けの融資を行っている事で有名な企業です。

昨年1年間にベンチャーキャピタル企業が出資するテクノロジーやヘルスケア関連企業がアメリカ市場で行った新規公開の44%がSVBの取引先との事です。

銀行総資産は28兆円で全米16位となっています。

(リーマン総資産70兆円(全米4位))

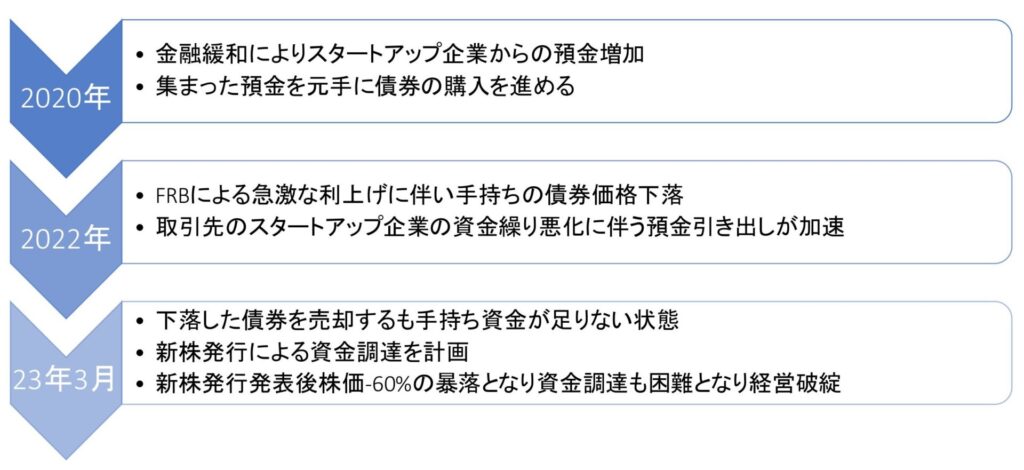

破綻理由と経緯

2020年コロナショックに伴う金融緩和により市場にお金が沢山出回った事によりスタートアップ企業からの預金が増加しました。

SVBは集まった預金を運用するため債券の購入を進めたものの、昨年22年からの急激な利上げに伴い保有していた債券価格の下落(金利の上昇)が発生しました。

取引先のスタートアップ企業も利上げに伴う利息の支払い増加等により資金繰りが悪化、預けていたお金の引き出しが加速していきました。

SVBは加速する預金引き出しに対応するため、含み損状態の債券を売却等を行い現金の確保に努めましたが、追い付かず新株発行による資金調達を試みます。

しかし、新株発行による資金調達の発表後SVBへの経営不振等の疑念から株価が-60%暴落し、新たな資金調達も困難となり経営破綻となってしまったのです。

リーマンショック等の金融危機につながるのか

今回破綻したSVBは総資産28兆円とリーマンブラザーズの70兆円と比べると半分以下の規模となります。

また、リーマンショック以降アメリカの銀行は景気悪化時や金融ショック時のシュミレーションを行い緊急事態に備えるストレスチェックが行われています。

このことから金融危機等にはつながりにくいと考えます。

SVBの破綻により金融政策の先行きはより不透明に

SVBの破綻要因の一つはFRBの急激な利上げに伴う債券価格の暴落とスタートアップ企業の利払い増加、預金の引き出し加速が挙げられます。

FRBもSVBの破綻を受け監督下銀行への金融調査を行い、足元の流動性を確認する等対応に追われている状況です。

実際、利上げに伴いMMF等の利回りが上昇し、預金からMMF等に資金が流出している事実も確認されており、住宅や金融セクターに副作用が出ています。

一方CPIの高止まりや雇用の強さ等から上記セクター以外に明確な利上げ効果が確認できていない部分もあります。

こうした事態からも今後FRBは景気・物価だけを気にして利上げを考えられる状況ではなくなっており、より一層難しい舵取りを迫られる事が予想されます。

今回は今週起こった事象についての解説と金融政策の先行き不透明感が増したことについて記載しました。

また、次回もよろしくお願いします。

コメント